海外拠点との取引に関する税務で良く耳にする「移転価格税制」。ビジネスのグローバル化が始まり、各分野において海外拠点との取引が活発になってきた2000年代前半から注目され始めた。ベトナムにおいても2005年に初めて移転価格税制が導入され、複数回の改正を経て今に至っている。近年は移転価格税制に関する外資企業への税務調査が厳しくなっており、追徴額および罰金の額も非常に大きい。そのため、ベトナムへ進出している、または進出を検討している日本企業は、移転価格の仕組みについてしっかり理解しておくことが重要だ。

今回は、海外拠点との取引において必ず押さえておくべき移転価格の仕組みについて解説をしていく。また後半では当局から移転価格に関する政務調査が行われた際の対応方法についても一部紹介していく。

移転価格税制とは何か

移転価格税制とは、関連企業との取引価格を、第三者の企業との取引価格(独立企業間価格)と異なる価格に設定することで、自社の利益を関連企業に移転することによる税逃れを防止するための制度である。これは、どのようなケースを指すのか。下記でわかりやすい例を使って説明していく。

移転価格税制が適用されるケース

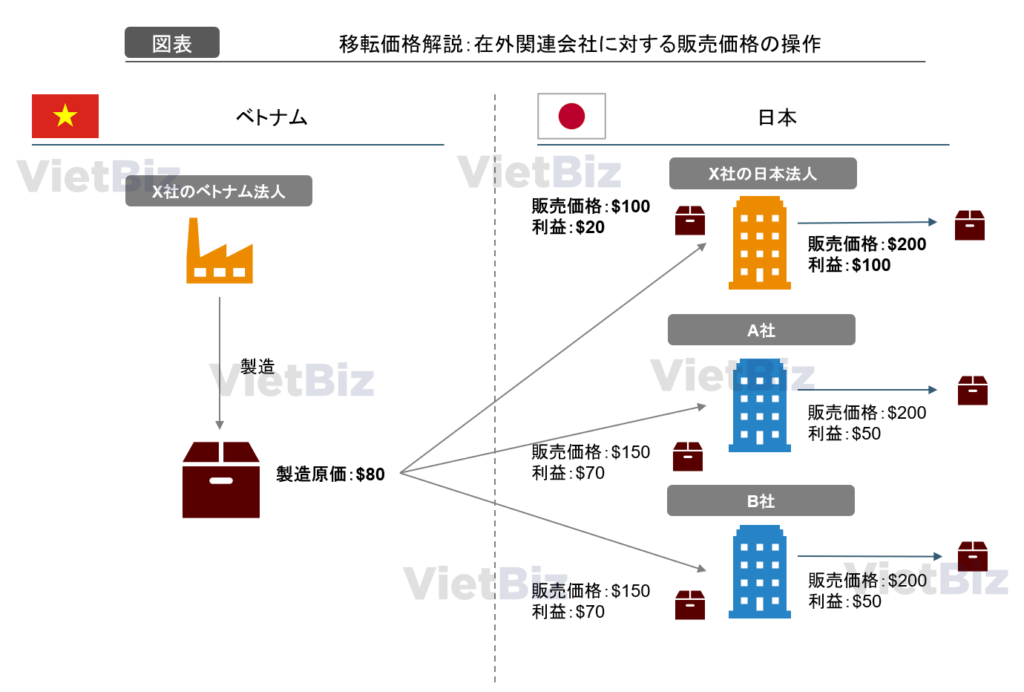

本記事では説明のために、プラスチック製品の製造販売を行うX社という企業があると仮定する。

上の図を見ていただきたい。左側にあるのは、ベトナムにあるX社の子会社である。このベトナム子会社は親会社に対して製品を販売するだけでなく、資本関係等がない他の企業にも製品を販売している。親会社はベトナム子会社から仕入れた製品を、今後は国内で販売している。

X社のベトナム子会社が作った製品の製造原価は$80である。通常、X社のベトナム子会社は他の企業に対して製品を$150で販売し、$70の利益を計上している。X社の子会社から製品を仕入れたA社、B社はそれぞれ$200で製品を外部に販売し、$50の利益を計上している。

しかし、X社の子会社と親会社の取引価格は、通常の取引価格とは異なっている。子会社は親会社に対して製品を$100で販売し、$20の利益を計上している。X社親会社は他の企業と同じく$200で外部に販売しているが、仕入額が$100と安いため、$100の利益を計上している。

このように、親子間での取引価格が通常の取引価格が異なると、納税額にどのような影響が出るだろうか。

独立企業間価格と異なる価格設定を関連会社間で行うことで、納税額の操作が可能

上の図は、①X社の子会社と親会社が独立企業間価格で取引を行った場合と、②異なる取引価格を設定した場合の2パターンで、ベトナムおよび日本での納税額がどのように変化するかを示した図である。ここれは仮定としてベトナムの税率を30%、日本の税率を20%としている。

①の場合は、ベトナムでの売上総利益は$70となり、税金は$21となる。日本での売上総利益は$50となり、税金は$10となる。両国を合計した納税額は$31となる。

一方、②の場合は、ベトナムでの売上総利益が$20となり、税金は$6となる。日本での売上総利益は$100となり、税金は$20となる。両国を合計した納税額は$26となる。

2つのパターンを比較すると、企業にとっては②のパターンでは合計の納税額を低く抑えることができる。一方でベトナム当局にとっては、本来であれば$21の納税を受けられる筈が、$6しか納税されず、①のパターンと比べて$15納税額が低くなってしまう。

このように、税率が低い国での利益を増やし、税率が高い国での利益を減らすことによって、合計の納税額を減らすころができてしまう。移転価格税制では、このように通常とは異なる取引価格を関連会社間で設定することを、不当に納税額が低くなるような操作を行っていると認識する。

ベトナム税務当局はどのように移転価格に関する税務調査を行うのか

続いては、ベトナムの税務局が移転価格税制に関してどのような対応を行っているかについて解説していきたい。

まず、移転価格税制に照らして疑義が生じた場合、企業に対して税務調査官による税務調査が入る。この際に用意すべき書類は様々な種類があるが、簡潔に述べれば、「なぜ関連会社とこの価格で取引を行ったのか」を論理的に説明することが必要となる。もしこの説明ができない場合は、移転価格取引を行ったと見なされ、追徴課税および罰金が科される。さらに将来の取引にも採用すべき利益率を当局によって一方的に定められてしまうため、将来にわたっても決められた利益率で計算された金額に課税されることになってしまう。

税務調査への対応として、事前準備が最も重要

税務調査が入る際には事前に企業に対して連絡が入るが、場合によっては、どの部分に対する税務調査なのか、どのような資料を用意する必要があるのかを事前に教えてくれる場合もある。企業の経理担当者(チーフアカウンタント)が日頃から税務調査官とやり取りをしており、良好な関係を築いている際に、教えてくれる場合が多い。その意味でも、優秀で経験豊富なチーフアカウンタントを獲得するべきであるのは言うまでもない。

チーフアカウンタントについては下記の記事も参考にしていただきたい。

移転価格税制に関する調査で揃えるべき資料の例として、自社と競合他社の利益率を比較するための資料が要求される。自社の取引価格が他社と比較を行った結果、独立企業間取引価格から大きく乖離した価格ではないと示すことができれば追徴課税等を避けることができる。これらの資料を揃えるには、データベースから企業を選定し、価格が適正であることの論理的な説明資料を作成する必要がある。

ただし、これらの資料の作成には時間がかかるため、最初の税務申告の時点で資料を事前に準備していくことが必要だろう。

まとめ:制度の理解と事前準備が不可欠

今回は移転価格税制の概要、そして移転価格に関する税務調査を受けた場合の対応方法について解説をしてきた。移転価格税制の対象となる日本企業にあたっては、本記事で制度についての理解を深め、税務申告に向けて適切な準備を行うことをお勧めする。

ベトナム市場調査レポート一覧はこちらからもご覧頂けます。

ベトナム市場の情報収集を支援します

ベトナム市場での情報収集にお困りの方は多くいらっしゃるのではないでしょうか。

VietBizは日本企業の海外事業・ベトナム事業担当者向けに市場調査、現地パートナー探索、ビジネスマッチング、販路開拓、M&A・合弁支援サービスを提供しています。

ベトナム特化の経営コンサルティング会社、ONE-VALUE株式会社はベトナム事業に関するご相談を随時無料でこちらから受け付けております。