ベトナムのスーパーマーケット市場の概況

ベトナム人の買い物と言えば、これまではいわゆるパパママショップ(個人商店)が主流であった。しかし昨今のベトナムでは、経済の発達や都市化、所得増加の影響を受け、現代的なスーパーマーケットやショッピングモールが増加している。トラディショナルトレードからモダントレードへのシフトが急速に進展している。

本レポートでは、ベトナムにおける現代的なスーパーマーケット・ショッピングモールの市場を解説し、外資参入の際にどのようなポイントを意識すべきかを紹介する。重要なポイントとして、冷蔵冷凍輸送の確保、正確な売上予測の2点を特に強調したい。

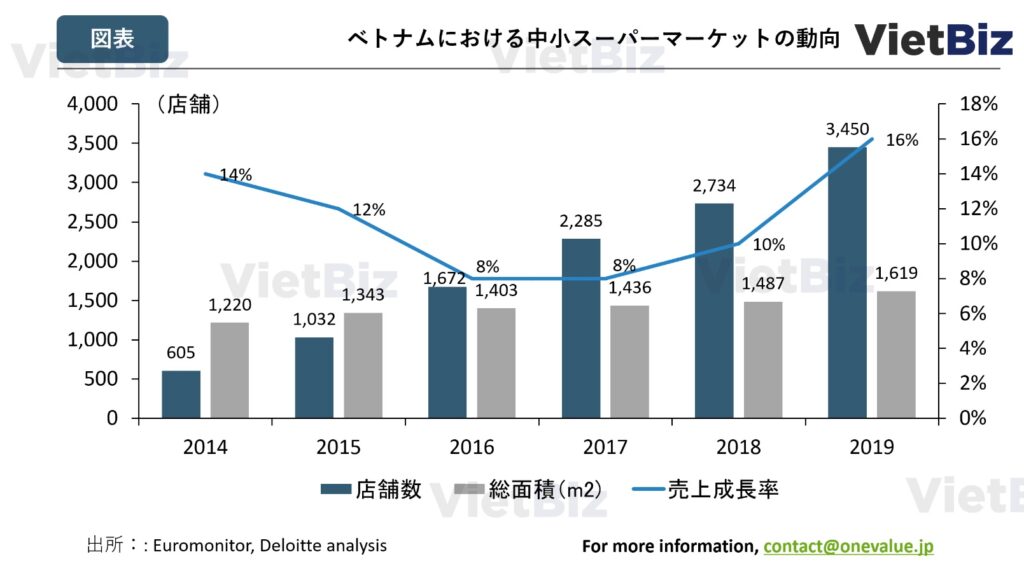

中・小型スーパーマーケット

ベトナムの中・小型スーパーマーケットの市場は過去4年間で着実に成長している。Saigon CoopやBach Hoa Xanhなどの国内プレーヤーがこの市場を支配しており、それぞれ43%と14%の市場シェアを占めている。国内のスーパーマーケットチェーンはベトナムの文化と消費者行動を深く理解しており、それが成功の大きな要因と考えられている。

さらに、現在これらの会社はプライベートブランド商品を開発しており、ベトナムの消費者からより多くの支持を集めている。特に都市部に住む消費者は日常生活が忙しく、店舗へのアクセス性を重視する傾向が強い。その結果、街中にある中・小型スーパーマーケットやコンビニエンスストアに行く傾向がある。

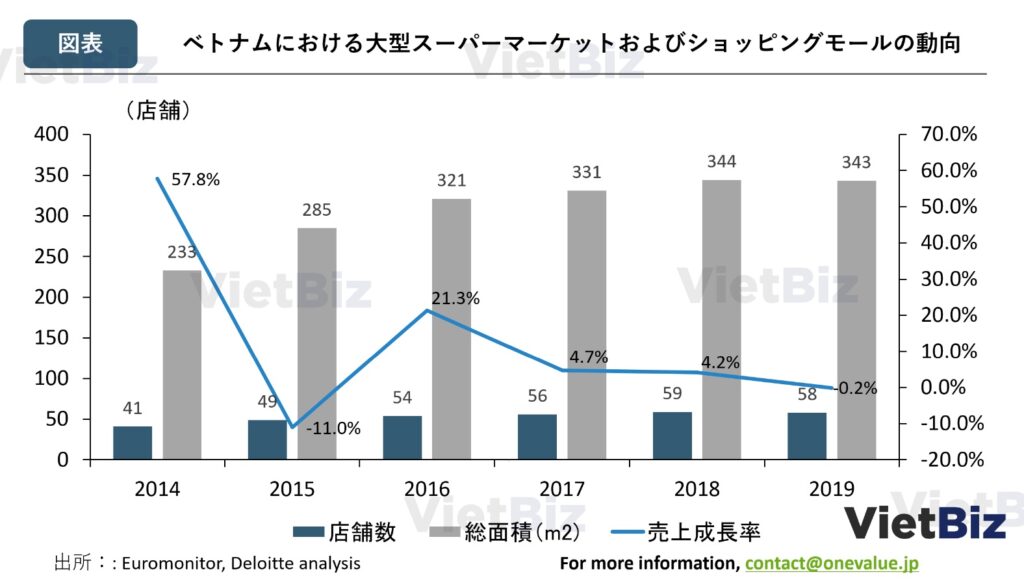

大型スーパーマーケット・ショッピングモール

ベトナムの大型スーパーマーケットとショッピングモールは、2014年までの成長期の後、店舗数と床面積はほとんど増加しておらず、売上も減少傾向にある。理由の一つとして、これらの大型店舗のほとんどが郊外に位置することが挙げられる。大型店舗で買い物をする消費者は、やはりまとめ買いをする場合が多く、中・小型スーパーとはニーズが異なる。

大型スーパー・ショッピングモール分野の主要プレーヤーは、BigC、ロッテマート、イオンモール、Saigon Co.op、E-Martがあり、タイのBig Cが大型スーパー市場の57.6%を占めている。

日系企業が進出する際につまずきやすいポイント

次に、日本企業がベトナムの食品スーパーマーケット市場に進出する際につまずきやすい点について解説したい。主には、冷蔵・冷凍輸送、正確な売上予測が困難の2点を挙げたい。

日本企業にとっての課題①:冷蔵・冷凍配送

店舗のサイズ、ニーズを問わず、ベトナムのスーパーマーケット市場全体の課題として、冷蔵・冷凍配送の未整備が挙げられる。

ベトナムで最初に商業用の冷蔵倉庫が建設されたのは1990年台半ばであり。歴史が非常に浅い。生鮮食品輸送など、冷蔵・冷凍輸送において必要となる設備、倉庫の整備は喫緊の課題である。

ベトナムにおける冷蔵輸送の現状

2020年の調査によると、ベトナム国内の輸出業者の66.7%が冷蔵輸送を利用しているのに対し、ベトナム国内向けの販売業者は8.2%のみが冷蔵輸送を利用するにとどまっている。

輸出業者は、国際的な品質基準を満たす必要があるので、コールドチェーンの利用率が高くなっている。それに対し、ベトナム国内の品質基準は決して高くないため、国内向け販売業者はコールドチェーンを利用しない傾向にある。またベトナム現地では、生鮮食品の損失はある程度許容される風習があり、販売業者はコールドチェーンの利用を投資ではなく、費用と捉えている場合が多い。

ベトナムで冷蔵輸送が発展しない理由

先述のように、国内での品質基準が低いことからがベトナムでコールドチェーンが発達しない大きな要因の一つである。これに並ぶもう一つの大きな要因としては、コストが高いことが挙げられる。冷凍倉庫の建設費は、通常の倉庫の2~3倍となっている。また、冷凍トラックも同様に、通常のトラックの2~3倍の価格なので、コールドチェーンの利用には多大なコストが生じる。また現在、冷凍倉庫の建設にもかなりの時間を要するため、供給が不足しているという面も大きい。

ただ、コールドチェーンの導入を強く推進している大企業もあり、ベトナムのコールドチェーンは、今後5年間で大きく発展するという見通しもある。

日本企業にとっての課題②:スーパーマーケット事業の正確な売上予測が困難

ベトナム消費市場の統計データの罠についても触れておきたい。日本企業がベトナム消費者に対してモノやサービスを販売する事業参入を検討する際に、平均所得や人口動態といった消費者に関する統計データを用いて売上予測や市場規模、事業のポテンシャル評価をするケースが非常に多いだろう。しかし、ベトナムでは統計データと消費市場の実態との間に乖離がみられることが多々ある。

所得に関するデータはあてにならない?

ベトナム政府(ベトナム統計総局)が公表する国民の消費動向や平均所得のデータは実態よりも低く計算されていると考えられる。ベトナムに限った話ではないが、新興国では統計手法に課題が残っており、ベトナムでもこれまでGDPの再計算が何度も行われてきた。2017年にはGDPが従来の統計を26%上回り、再公表されたことも過去にあった。

ベトナムは副業が非常に盛んな国であり、収入の経路が複数あることも通常のことである。そのため、統計データで表される統計値以上に、ベトナム消費者は所得が多いと考えられる。実際、ベトナム国内でもベンツ等の高級車、高級レストラン、高級化粧品、食品を使用している消費者を目にすることが多々あるのではないだろうか。ベトナム市場のポテンシャルを評価する際に、統計値による平均所得の水準だけをあてにすることは推奨されない。

その打開策についてはこちらの記事も参考にして頂きたい。

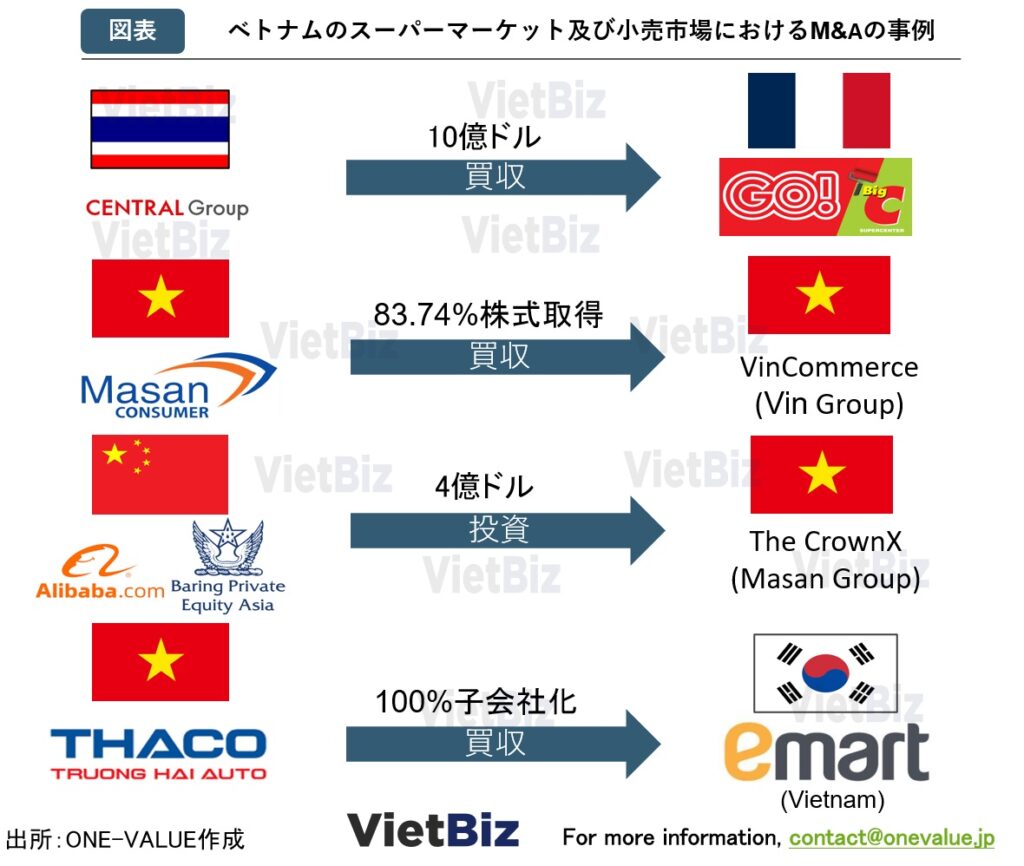

ベトナムスーパーマーケット業界のM&A・出資の事例

最近のベトナムスーパーマーケット業界では、国内外の大手企業によりM&Aが積極的に行われている。

外資系企業の事例

ここでは、ベトナムのスーパーマーケット・ショッピングモール市場でM&A・出資を行った外資系企業の代表的な事例を紹介する。

タイ:Central Groupの事例

ベトナムで最大の市場シェアを持つ大手スーパーマーケットチェーンのBigCは、2016年に、タイのCentral Groupによって、フランスのCasino Groupから完全に買収された。

中国:Alibabaの事例

2021年5月、中国のeコマース最大手であるAlibabaと投資ファンドBaring Private Equity Asia(Alibabaに関連)を含む投資家グループが、Masan(Vinmartチェーンを運営する会社)の子会社であるTheCrownXに4億米ドルを投資した。 この取引を通じて、The CrownXの企業価値は69億ドルと推計されている。 以前、韓国大手のSK GroupはこのVinmartチェーンを運営しているMasan Groupの子会社にも4億1000万米ドルの現金を投資すると発表した。

ベトナム企業の事例

ここでは、ベトナムのスーパーマーケット・ショッピングモール市場でM&Aを行ったベトナム企業の事例を紹介する。

Masan Groupの事例

2019年、Masan GroupはVinGroupのVinCommerce(小売会社)とVinEco(ハイテク農業会社)の83.74%の株式を取得し、300を超えるVinmartスーパーマーケットとコンビニエンスストアの運営管理権を獲得した。この取引はベトナムの投資市場と小売市場に大きな影響を与えた。2019年末までに、VinCommerceは累計1億米ドルを超える大きな損失を抱えていた。ところがMasan Groupによる運営が始まると、2020年第3四半期で黒字化し、プラスのEBITDAを達成した。

THACO Groupの事例

ベトナムに10店舗のスーパーマーケットと大規模なショッピングモールを運営していた韓国のEmart社は、2020年にベトナムのTHACO Groupにベトナム子会社のすべての株式を売却すると発表し、ベトナム小売市場から撤退することとなった。 別の韓国小売企業であるLOTTEは、ベトナム小売市場に参入することを決定する際に、ベトナム国内に10年で30の店舗を開設するというアグレッシブな計画を立てた。しかし、参入した2008年から10年間以上を経ったが、LOTTEが現在営業している店舗数は14店舗にとどまり、巨額の赤字を計上している。

ベトナム人の食品消費動向と今後の展望

最後に今後の動向とコロナウイルスの影響について、見ていきたい。

予測①:加工商品・健康的な食品への注目

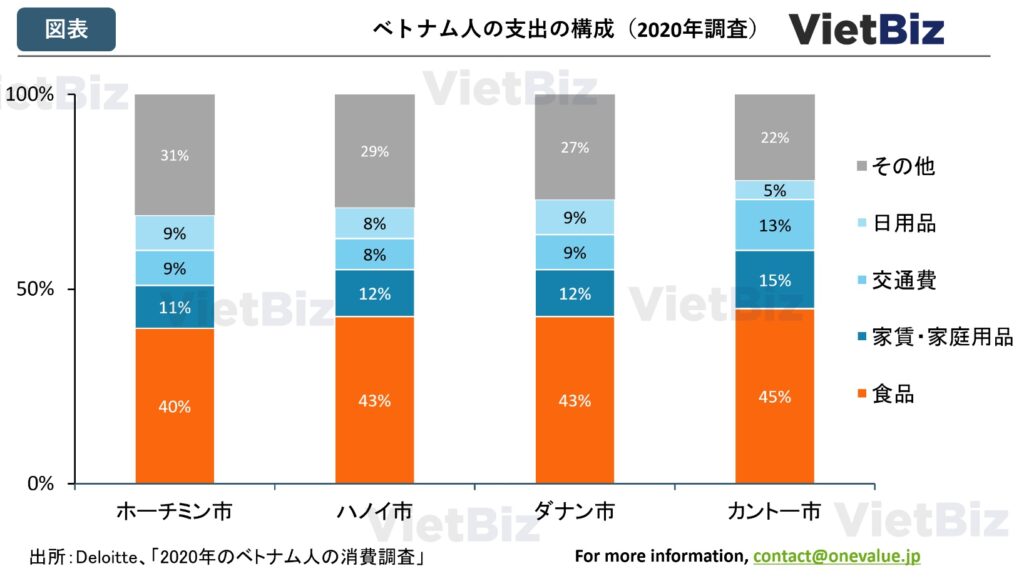

BMI(英)の調査によると、2020年のベトナムにおける食品・飲料の総売上高は975兆8,670億ドンで、前年より3.8%を増加した。これはGDPの15.8%を占めている。その中に、主食類(米、パン、シリアル等)、肉、鶏肉などの食品への支出が急速な成長を維持する一方、健康的な食品への注目が集まっており、菓子などへの支出は比較的成長が鈍化すると予想される。また地域別の消費動向として、ハノイ市とホーチミン市に住む人の消費習慣がほぼ同じだが、ダナン市民は生鮮食品においては鮮度を重要視する傾向がある。その一方で、冷凍食品などの加工食品の消費量も比較的人気度が高い。

予測②:利便性が高い近代的なスーパーマーケット市場の更なる発展

コロナウィルス感染拡大の影響を受け、現代的なスーパーマーケット市場は、従来の伝統的なチャネルよりはるかに大きく成長した。この理由として、豊富な品揃えやサービスの良さがある。これにより、ベトナムの消費者は、必要なものすべてを1つの店舗で購入できる(ワンストップショッピング)ようになり、感染の要因となる人流や会話を削減できた。ベトナムの消費者は以前よりも頻繁にスーパーマーケットやショッピングモールに行き、平均10日に1回は現代的なスーパーで商品を購入している。

予測③:2030年までに中間層が拡大

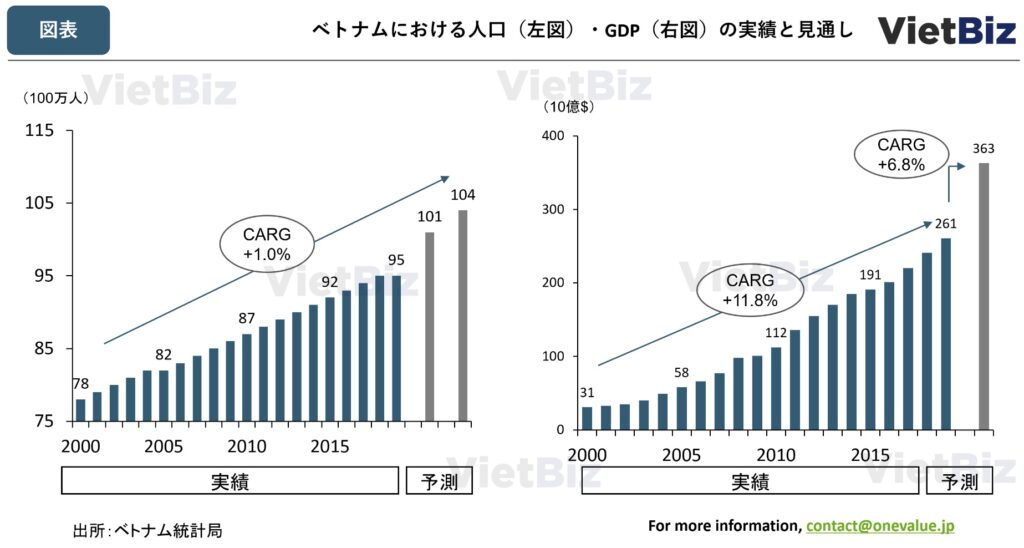

ベトナム人の食品消費の今後に関しては、成長がこれまでの数年より低いと予測される。コロナ禍によって買い物に規制がかかったり、嗜好品よりも基本的な食品の需要が高まることが理由として挙げられる。しかし、安定した人口増加と所得改善の影響で、中長期的な成長は引き続き堅調と思われる。ベトナムの人口とGDPは、過去20年間で大きく成長しており、今後数年間も良好な成長率を維持すると予測されている。 これは、今後の食品小売業界の成長の1番の要因である。ベトナムには2030年までに約1700万の中流階級の世帯が出来ると推定され、東南アジア地域での消費者数については3番目、総支出は5番目になる見通しである。

まとめ

ベトナムでは人口と中流階級世帯数が着実に増加しているため、小売業、特にスーパーマーケット市場には大きなポテンシャルがあると考えられる。特に都市部に住むベトナム人は現在、品質・製品の産地・快適なショッピング体験を優先する傾向があり、従来の伝統的な市場や個人商店(交通の利便性が高く、価格が安いが、品質と食品の安全性と衛生が確保できない)よりも現代的なスーパーマーケットで食品を購入している。 これはベトナム人の消費行動の大きな変化だと見られる。

日本企業の1つ目の課題として、コールドチェーンの未整備が挙げられた。ベトナム国内向けの販売業者のほとんどは、チルド配送を利用していない。この原因として、国内で求められる品質水準が高くないことと、コールドチェーンを利用するコストが高いことを挙げた。しかし一方で、コールドチェーンを推進しようとする大企業があり、今後需要が高まっていく見通しである。

2つ目の課題として、ベトナムでは統計データが不正確な場合があることを挙げた。特に所得に関するデータは、統計手法が未発達なことと、副業が盛んであるという2点から、鵜呑みにするのは危険である。市場分析の際には、特に注意が欠かせない。

ベトナムのスーパーマーケット市場は、長年の経験があり、ベトナム人の文化や特徴を理解している大手企業が主になって形成されていると考えられる。これらのスーパーマーケットも、ベトナムの大手企業やアジアトップ企業からの投資を受けている。スーパーマーケット業で参入した外資大手、特に韓国の大企業は、ベトナム市場に早くから参入したにもかかわらず、赤字が続き市場から撤退する事例があった。この1億人規模の市場に参入するために外国企業は、失敗事例と同じ轍を踏まぬよう、経営戦略、ベトナム人の文化、特徴、消費行動などを明確にするために、入念な調査を実行するべきである。