はじめに:ベトナムM&Aの概況

日本企業によるベトナムでのM&Aは新型コロナ発生以降も活発になっている。2021年におけるベトナムのM&A取引件数は、コロナ禍の影響によって減少した。一方で取引金額については、2020年の3倍にまで増加した。これは大型取引が増加した結果であり、ベトナム市場は活発に動いていると言える。

近年のベトナムでは特に、外国の大手企業がベトナム企業をM&A(買収・合併)又は出資を行い、ベトナム市場に参入するというケースが非常に増加している。日本企業によるM&Aを用いたベトナム市場の参入事例も増えている

本レポートではベトナムにおけるM&Aについて、スキールの種類、外資規制、最新動向、具体的な事例まで網羅的に解説していく。ベトナム企業のM&Aを検討している日本企業の皆様には是非参考にして頂きたい。

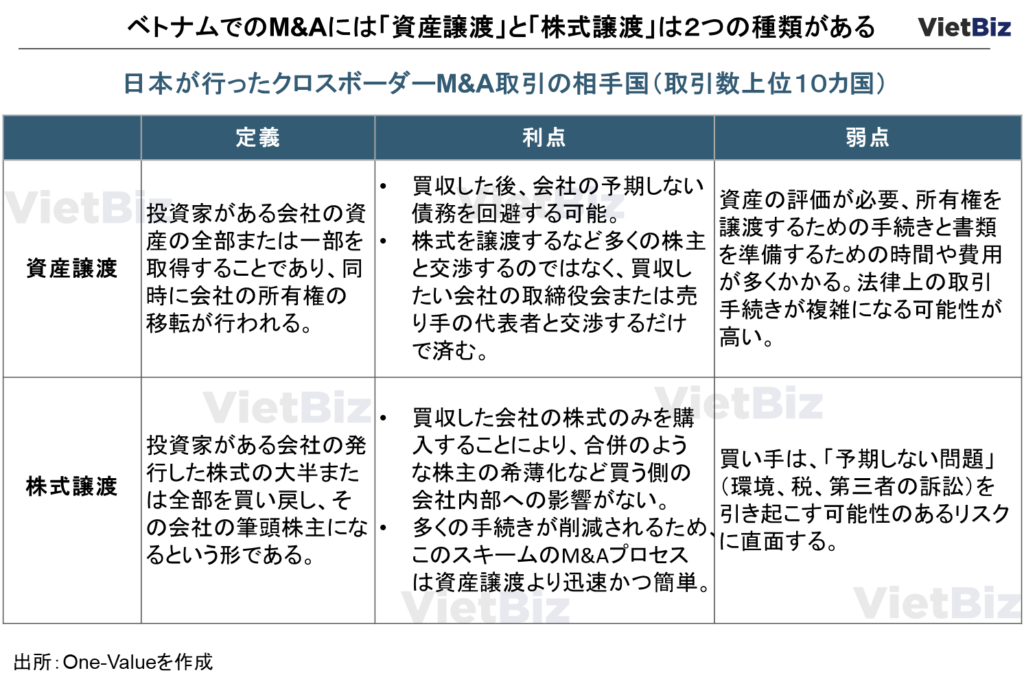

ベトナムにおけるM&Aの種類

ベトナムでのM&Aは「資産譲渡」と「株式譲渡」という2つのスキームで実行される。

各スキームにおいて、メリットとデメリットが存在するため、M&Aを検討する投資家は自身の資金力、交渉力、手続きなどの諸条件を考慮し、最適なM&Aスキームを選択する必要がある。

ベトナムでの2つのM&Aスキームについて、以下では掘り下げて解説する。

資産譲渡

資産譲渡とは、投資家が対象会社の資産の全部または一部を取得することであり、資産が譲渡されると同時に会社の所有権も移転される。

メリット

資産譲渡を実施する場合、購入者は一つ一つの資産や負債を精査し、買収価格を算定する。そのため、不良在庫や隠れた負債等の予期しないリスクを回避することができる。

また、会社買収にあたって複数の株主と別々に交渉する必要がなく、買収したい会社の経営陣・代表者のみとの交渉でM&Aを進めることができることも大きな利点である。

デメリット

資産や負債の精査に多くの時間・労力・費用がかかり、M&Aの進行スピードは株式譲渡と比較すると遅くなる。またそれに伴い、法律上の手続きが複雑になる可能性がある。

株式譲渡

株式譲渡とは、投資家がある会社の発行した株式の多数または全部を買い戻し、その会社の筆頭株主になるという形である。

メリット

買収した会社の株式のみを購入することにより、買収した企業のバランスシートをそのまま引き継ぐことになり、よりシンプルな流れとなる。また、資産譲渡に比べて資産価値評価等の煩雑な手続きが少ないため、スムーズかつ短時間でM&Aを進めることができる。

デメリット

株式譲渡にあたって資産・負債の精査などが行われないため、買収後に予期しないリスクに直面する可能性がある。また、株式が複数の株主によって保有されている場合、各株主と別々に交渉を進めていく必要がある。

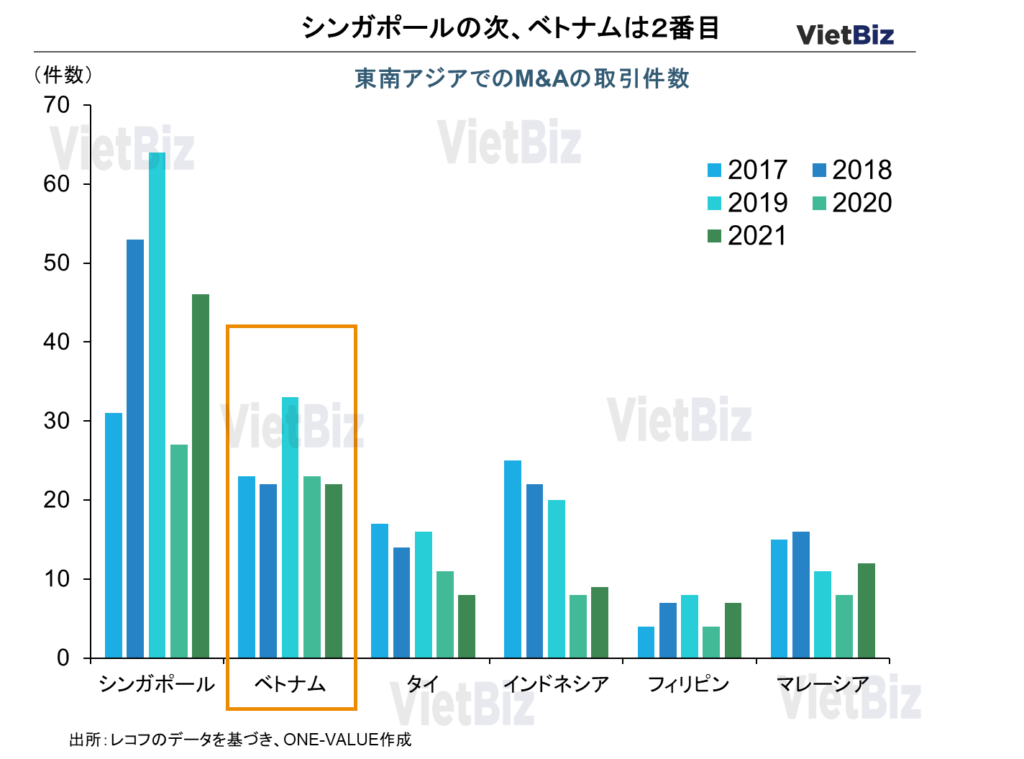

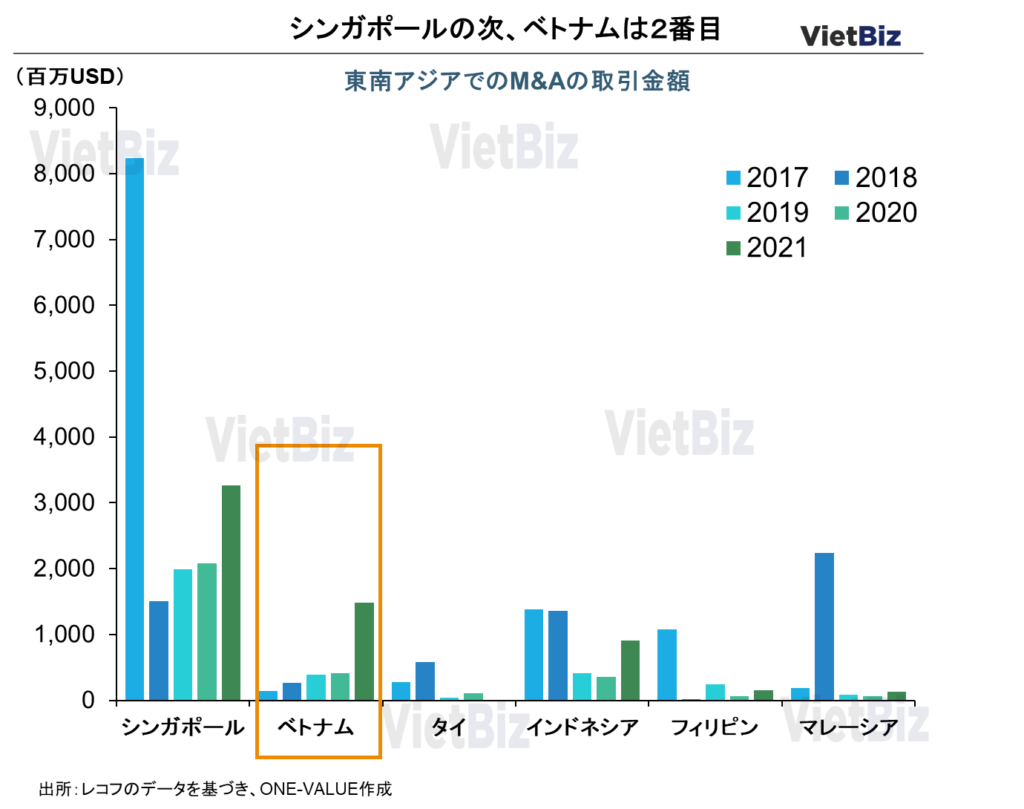

ベトナムM&Aの最新動向

ベトナムは、東南アジアでM&Aが最も多い国の一つである。東南アジアではシンガポールに次いで、ベトナムのM&A案件数と取引金額は2番目に多い。これまでのベトナムでのM&A取引では、売り手はベトナム国内企業、買い手は主に外国企業(タイ、シンガポール、日本、台湾、韓国など)で、外国直接投資によって実施されたものだった。

しかし、近年のベトナム経済の発展により、ベトナム国内の企業同士によるM&A取引も増えており、ベトナムのM&A市場は以前よりダイナミックになっている。

2020年から2021年にかけて、ベトナムはコロナ禍の影響を受けているが、M&A取引は依然として活発に行われていた。特に国内大手企業にとって、コロナ禍は市場シェアを拡大したり、新しい市場や産業に参入する絶好の機会となったようだ。

ベトナム投資計画省によると、2021年の国内M&A取引の金額は2020年より22億米ドル増加し、前年と比べると2倍以上に増加したことが判明した。

ベトナム国内のM&A取引金額の半分以上の案件はVingroup、Masan、Hoa Phat、Vinamilk、Novalandのベトナム5大大手企業により実施された案件である。

特に2019年のMasan Groupは、VinGroupのVinMartというコンビニエンスストアチェーンを買収したことよって、小売業界におけるビジネスエコシステムの形成に成功し、売上・収益ともに過去最高を2年連続で更新した。

ベトナムへの外国直接投資の動向

ベトナムへの外国直接投資(以下、「FDI」と呼ぶ)は、ベトナムが2007年に世界貿易機構(WTO)に加盟して以来、大きく増加している。

特に社会主義的経済から開かれた自由な投資環境への変遷、国際的経済枠組みへの参加、そして世界い基準の国内法規定の整備を経て、ベトナムは外国人投資家にとってより魅力的な投資先となっている。

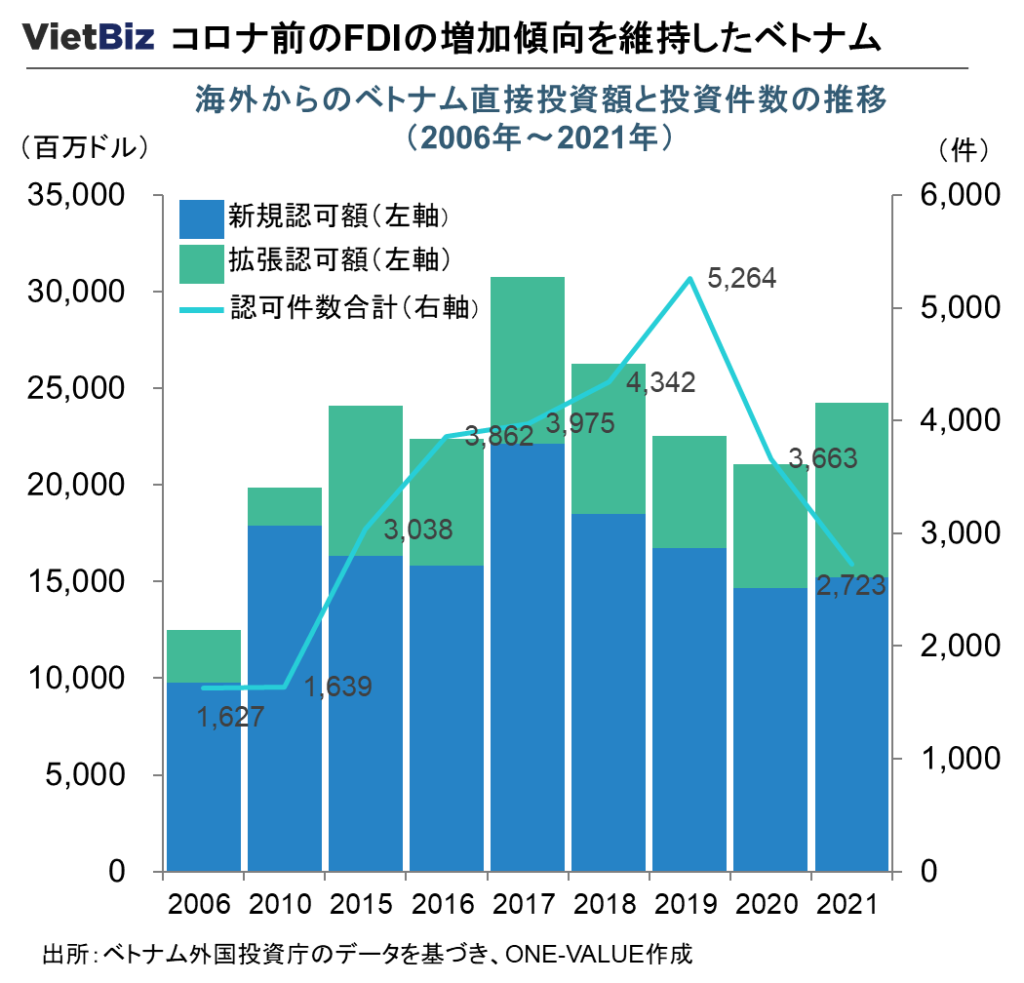

具体的なデータを見てみると、投資の認可件数については2019年をピークとしてやや落ち込んでいるものの、金額ベースでは2021年には再び増加に転じている。これは、1件あたりの投資額が増加している傾向を意味しており、より大型の投資案件が増えてきたと推測することができる。

ベトナム外国投資庁によると、近年、資本拠出や株式購入という形での投資が大幅に増加している傾向にあり、これらが全体に占める割合はますます大きくなっている。

国別のベトナムへの直接投資

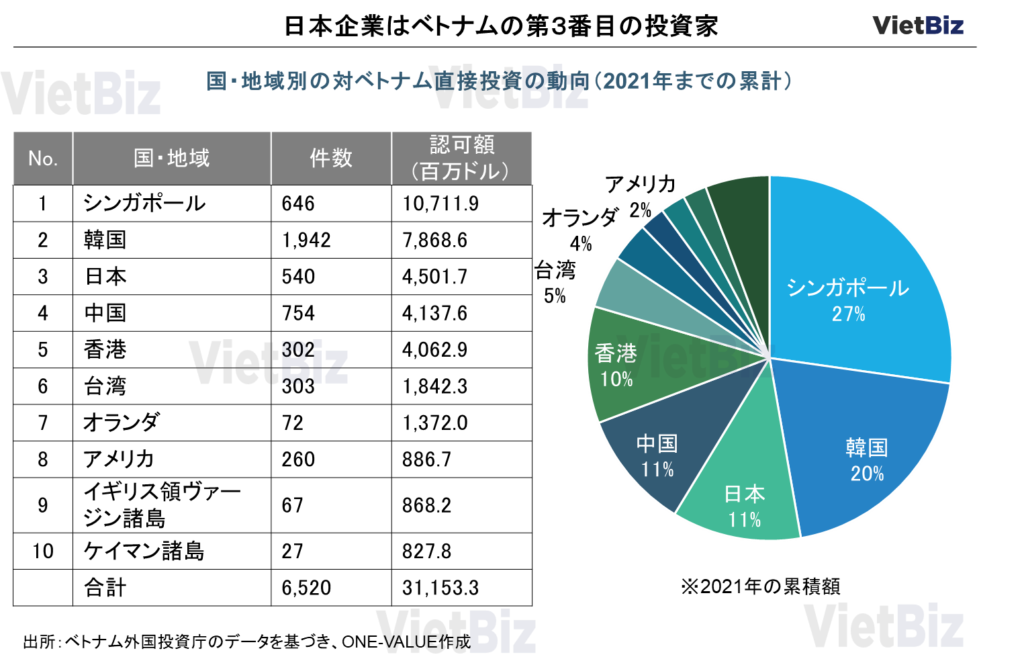

2021年には、120以上の国と地域の外国企業がベトナムに投資した 。2021年までの累計ではシンガポールが最も多い投資を行っている。一方で件数でトップに立っているのは韓国であり、2,000件近くの投資案件が行われている。日本は韓国に次いで認可額ベースで3位の位置となっており、これまでに540件の投資が行われている。

セクター別のベトナムへの直接投資

対ベトナム直接投資をセクター別に見ると、製造業、不動産業、電気・ガス・ライフラインといったセクターへの投資が活発である。その中でも製造業がトップであり、2021年末までの累計額は214. 2億米ドルに達している。

次に不動産業の累計認可額は61.77億米ドルで、全体の15.13%を占めて2位に位置する。3位以下には、電気・ガス・ライフライン、宿泊・飲食業が続く。

セクター別に投資案件の規模を詳細に分析すると、セクター間での大きな違いが見て取れる。案件当たりの平均投資額が最も大きいのは「電気・ガス・ライフライン」で、平均193.6百万米ドル/件となっている。次点が不動産で、62.2百万米ドル/件である。続いて、鉱業が45.35百万米ドル/件となっている。一方、製造業は約15.5百万米ドル/件であり、全セクターの平均投資額(11.82百万米ドル/件)よりもわずかに高くなっている。

ベトナムのM&A市場における変化

続いて、経済発展を続けているベトナムのM&A市場における傾向の変化について見ていきたい。

ベトナム現地企業によるM&A実施案件の増加

2000年台からベトナムは目覚ましい経済発展を遂げており、それに伴いVingroup、Masan、Novaland、Vinamilk等の大手企業・コングロマリットもその事業規模を大きく拡大させてきた。

これまでのベトナムにおけるM&Aといえば外資企業によるベトナム企業への出資(Out-In)が主であったが、近年はベトナム企業による他のベトナム企業への出資(In-In)、または外資企業への出資(In-Out)といった案件も増えてきている。

M&Aが行われるセクターの変化

M&A取引が実施される企業のセクターにも大きな変化が見られる。これまでベトナムはグローバル経済の中で「安価な労働力をもつ生産拠点」という立ち位置であったため、主に製造業におけるM&A案件が多かった。

しかし、近年は中間層の成長を背景とした消費市場の発展も目覚ましく、主にB to Cの領域を扱う小売業、消費財製造業や、金融業セクターにおけるM&A案件が増加している。

また、ベトナム各地で都市開発、新規の工業団地設立が進んでいることから、ビングループなどの大型不動産企業が、各地域の地場不動産開発企業を買収するといった案件も増加している。

M&Aに関するベトナムの法規定

外国投資家はベトナムで、どんな企業でも買収・投資できるわけではない。ベトナム政府に許可された分野にのみ投資出来ることを念頭に置く必要がある。

以下の投資禁止分野、条件付投資分野などはベトナム政府により発行された「投資法を実施するための詳細と案内」(議定No.31/2021/ND-CP)で規定されている。

投資禁止分野

人身売買、麻薬販売、軍事兵器及び暴力装置の販売などはベトナム国内企業でも禁止されている。加えて外国人投資家は、以下の分野への投資または株式購入が許可されていない。

- 商事領域において国家が独占的に実施する物品,サービスの一覧36項目に含まれる物品,サービスの事業

- あらゆる形式での報道,情報収集活動

- 海産物の捕獲及び養殖

- 捜査及び安全保障に係る37の活動

- 司法鑑定サービス,執行・送達サービス,財の競売サービス,公証サービス,管財人サービスからなる司法行政活動

- 契約に従って労働者を海外に派遣するサービス

- 墓地に付着した土地使用権を譲渡するために墓地を建設する投資

- 各世帯から直接廃棄物を収集するサービス

- 大衆の意見を調査するサービス(世論調査)

- 発破・爆破製品、サービス

- その他の15分野

※詳しい情報はONE-VALUEにお問い合わせください。

条件付投資分野

先述の禁止されている業種以外で、海外投資家はベトナムの243分野に投資できるが、投資する前にベトナム商工省・投資計画省などに投資に係る申請を実施し、ベトナム政府から許可を得られた場合に限りベトナムへの投資を行うことができる。

- 録画を含めた文化的製品の生産及び流通

- テレビ番組や音楽,演劇,映画作品の制作,配給,上映

- 放送,放映サービスの提供

- 保険, 銀行, 証券事業,関連するその他サービス

- 郵政,通信サービス

- 広告宣伝サービス

- 印刷サービス,出版発行サービス

- 測量,地図サービス

- 空中写真サービス

- 教育サービス

- その他の233分野

※詳しい情報はONE-VALUEにお問い合わせください。

例外のプロジェクト

上記の条件付き投資項目に加えて、ベトナム政府が直接主導し、国の発展に大きく寄与するプロジェクトは、243つの「条件付投資分野」に含まれていなくとも、例外として投資やM&Aが許可される可能性がある。たとえば、ハイテク軍事兵器を製造するための技術移転、原子力発電所の投資・開発などが挙げられる。

更に、サービス産業では、2006年にWTO(世界貿易機関)に参加したことをきっかけに、ベトナム政府が外国投資家に開放した分野がある。(BPOなど)

外資の出資比率制限

複数の分野では、「株式の〇〇%まで」というように、外資による出資比率の上限が定められている。例えば陸路輸送の業務は51%、国営の銀行は30%、商業銀行は49%のように各業界・企業の種類に応じて細かく定められている。

ベトナムにおけるM&Aのステップ

ベトナム企業のM&Aを行うためには、外国人投資家は必ずその企業の代表や所有経営者と交渉し、企業の価値を評価し、内部合意に達する必要がある。以下で買い手と売り手がM&A合意に達した後に実行しなければならない法的手続きを紹介する。

- ステップ1:まず、外国投資家は計画投資局(DPI)への「M&A登録手続」を行う必要がある。これはスムーズに進んだ場合、15日から1か月で完了する。

- ステップ2:「M&A登録手続」が完了した後、M&Aを本格的に実施する。株式譲渡、資産譲渡や企業の所有権の移動などを正式に手続きする。このステップにかかる時間は買い手、売り手の合意と実務のスピードによる。

- ステップ3:ステップ2が完了した後、「企業登記局」(ベトナム計画投資省の所属部門)へ「株主変更通知」を提出する。企業登記局に提出した後、3営業日以内に承認される場合が一般的である。

また、買収する対象会社は非公開会社なのか、公開会社なのかにより、M&A手続きが多少異なり、政府が「重要」だと判断したM&A取引は国会、首相の承認が必要となるケースもある。

買収する対象会社が非公開会社か公開会社かによって、M&A手続きが異なる

ベトナム・日本間でのM&A

続いて、日本・ベトナム間のM&Aについて解説していきたい。

日本のM&A市場におけるベトナムの立ち位置

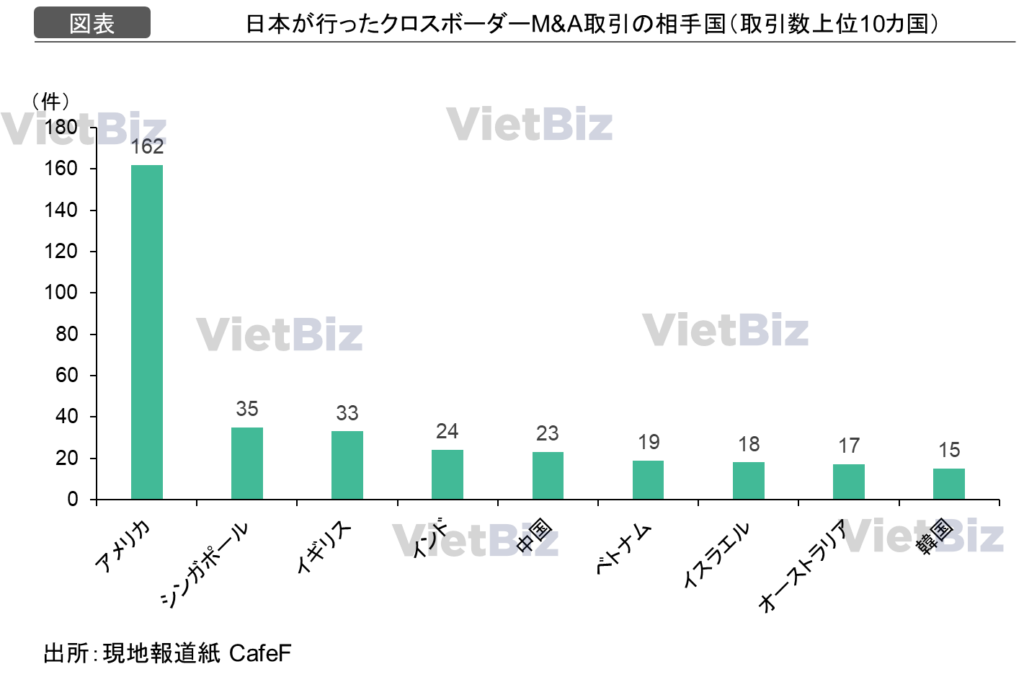

上記のグラフは、日本企業が2021年内に行ったクロスボーダーM&A取引の相手国の取引件数を表したものである。ベトナムは取引件数が世界で6番目に多い国としてランクインしている。

またインド、中国とベトナムの取扱件数との大きな差はないため、今後ベトナムがより上位のランクインする可能性も高い。

日本企業がベトナムに投資を行う理由

日本企業がベトナムとのM&A取引を行う大きな理由として、以下のような理由が挙げられる。

すでに日本国内の市場が成熟しているため

2021年時点での日本の平均年齢は48.4歳であり、今後ますます上がっていくことから、特に若年層に向けた消費市場はすでに成熟しきっていると判断する企業も多い。

一方ベトナムは経済成長により消費者市場が年々拡大しており、購買意欲の高い若年層も多い。そのため、自社の製品・サービスを販売する新たな市場として、ベトナムを志向する企業が増えている。

M&Aが日本の企業にとってより一般的になったため

また2つ目の理由としては、日本企業にとってM&Aが以前ほどハードルの高いものではなくなったという理由が挙げられる。

M&Aを支援するコンサルティングサービスや、売り手企業と買い手企業とをマッチングさせるポータルサイト等の出現にもみられるように、M&Aは企業にとってより身近なものとなってきた。

特に多くの余剰資金を抱えている企業は、利益を追求する株主の期待に応えるためにも、積極的に海外投資を行い、キャピタルゲイン・インカムゲインを得ることを目指している。

ベトナムのM&A市場で今後注目すべきセクター

本レポートの最後に、今後ベトナムのM&A市場において注目すべきセクターについて解説していきたい。これらのセクターはM&Aのみに止まらず、ベトナムビジネスの今後のトレンドとなるだろう。

不動産・建設セクター

前の文章にても触れた通り、現在ベトナムにて大規模な都市開発が各地で行われている。またホーチミン市・ハノイ市・ダナン市といった大都市では人口の増加により住宅不足が深刻となっているため、集合住宅・マンションの建設が進んでいる。そのため、不動産開発や建設のニーズが引き続き高まることが予想される。

物流

新型コロナは経済に影響を及ぼしただけではなく、人々の生活や購買行動に大きな変化を与えた。特にコロナによる外出制限によりTikiやSendo等のオンラインショッピングの利用が増えた。服や雑貨だけでなく、食料品などもオンラインで購入する人が増えた。

しかし、生鮮食品などは冷蔵・冷凍された状態で運ぶことが必要なため、物流インフラとしてコールドチェーンが必要となる。ベトナムではまだコールドチェーンが十分に発達していないため、今後はベトナム国内におけるコールドチェーンへの投資が増加すると予想される。

再生可能エネルギー

ベトナム商工省が2021年9月に公表した第8次国家電力マスタープラン(PDP8)草案では、新たな石炭火力発電所の開発計画に制限を設け、国内の電源構成に占める石炭火力の割合を減らしていく方針が示されており、風力や太陽光を中心とする再生可能エネルギーの発電容量で電力需要を賄う計画を立てられている。

そのため、今後ますます再生可能エネルギーの発電に係わる投資が増加していくと予想される。またベトナム国内にはまだ再生可能エネルギーに精通した技術者も不足しているため、ベトナム政府・企業は海外企業からの技術協力を受けながら開発を進めていくことになるだろう。

ベトナムで行われた最大のM&A

ベトナムで外国投資家によって行われた、最多取引金額のM&A取引案件を5つ紹介する。

Sabeco(ThaiBev)

| 案件名 | サイゴンビール・アルコール飲料総公社(Sabeco) |

| 業界 | 飲食業界 |

| 売り手 | ベトナム商工省(ベトナム政府) |

| 買い手 | Thai Beverage Public Company Limited(タイ) |

| 金額 | 48億 USD |

この取引はアジアのビール業界において、過去最大のM&Aである。2017年にタイのThai Beverage Public Company Limited(ThaiBev)がベトナムのサイゴンビール・アルコール飲料総公社(Sabeco)に48億USDを出資し、同社の53.59%の株式を取得した。2017年の時点で、Sabecoはベトナムのビール市場で40%のシェアを有する大手の一つであった。Forbesによると、ベトナム人のビールの消費量は世界3位で、2010-2017年の期間におけるビール市場の成長率は世界1位である。

このM&A案件は、外国企業がベトナム政府の外資規制を回避して、ベトナム国営企業の買収に成功した典型的な事例だ。

この案件でThaiBevは、「ベトナムビバレッジ株式会社」という同社のベトナム国籍の関連会社を通じてSabecoを買収し、ベトナム政府の定めた外資規制(外国投資家はSabecoの発行済み株式の過半数を保有できない)を回避できた。ThaiBevは「ベトナムビバレッジ株式会社」自体の株式を49%しか所有しておらず、51%はベトナム人出資者が保有するため、「ベトナムビバレッジ株式会社」は法律上ベトナム企業だと認められる。そのため、この買収取引はベトナムの民間企業同士の取引とされた。

現在、ベトナム商工省はSabecoの53.59%の株式を売却したにもかかわらず、国家資本管理ファンド(SCIC)を通じてSabecoの株式の36%を所有しており、Sabecoの2番目の大株主となっている。

Vinhomes(GIC)

| 案件名 | Vinhomes |

| 業界 | 不動産 |

| 売り手 | Vingroup(ベトナム) |

| 買い手 | GIC Private Limited(シンガポール政府系超大規模投資ファンド) |

| 金額 | 13億USD |

2018年5月、シンガポール政府系のGIC Private Limited投資ファンドは、Vinhomesの発行済み株式の5.74%に相当する1億5,385万株を購入し、同社の大株主となったことを正式に発表した。

GICファンドの出資した金額は13億USDだったが、その中で5.74%の株式を取得しつつ、Vinhomesに対して借入金として資金を投入した。スイスの大規模金融機関であるクレディ・スイスは、この取引でコンサルタントを務めた。現在、GICファンドが投資しているベトナムの大手企業として、Masan Group(約5%の株式)、Vietjet Air(約5%)、Vinamilk(0.7%)、FPT(3.5%)、PAN Group、Vinasunなどが挙げられる。

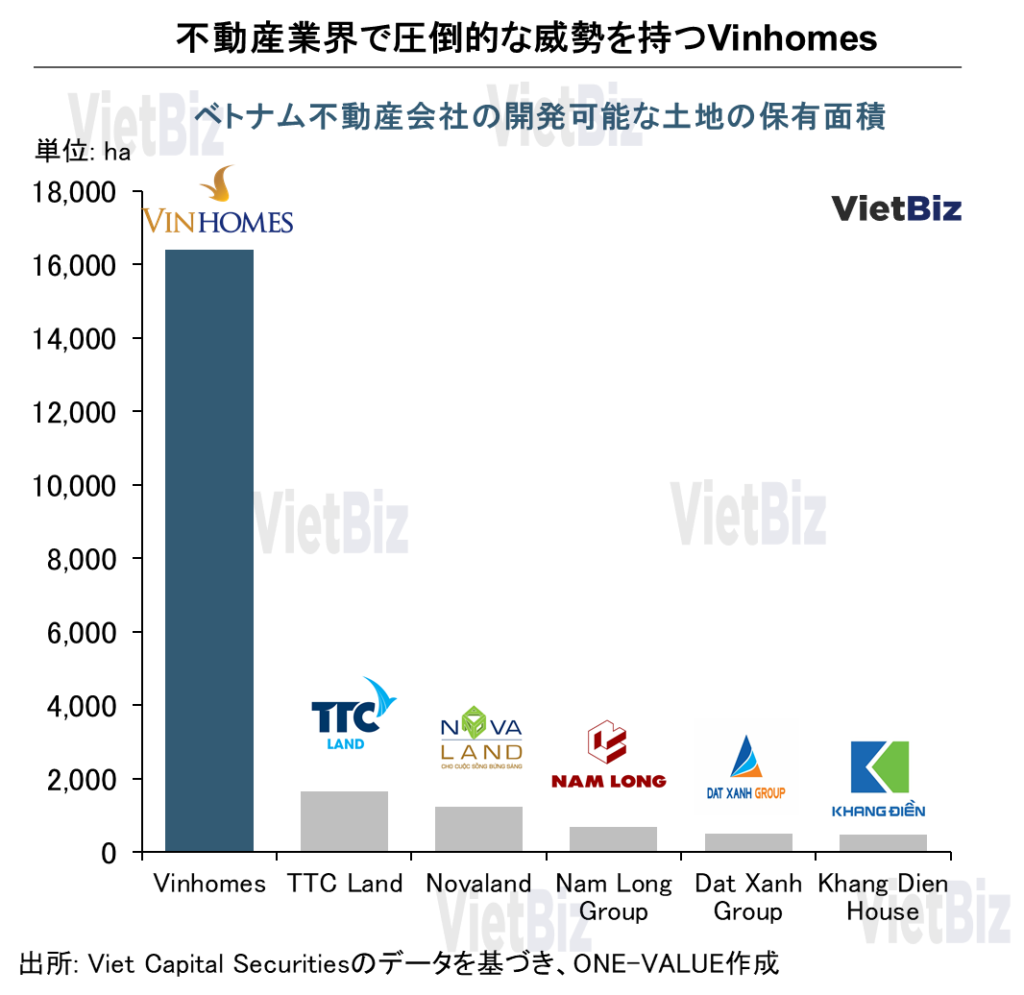

Vinhomesは、ベトナムの最大手不動産ディベロッパーであり、全国の40省や都市で多くの大規模な不動産プロジェクトを実施している。Vinhomes はベトナムで最大の企業であるVingroupの不動産事業から分離された企業だ。親会社からの強力な支援を受けて、Vinhomesはベトナムで今まで多くの土地開発プロジェクトを完成させてきた。同社は今後開発可能な土地資源をベトナムで最も多く保有しており、2番目であるTTC Landの10倍ほどとなっている。

BigC(Central Group)

| 案件名 | Big C ショッピングモールチェーン |

| 業界 | 小売り・ショッピングモール |

| 売り手 | Casino Group(フランス) |

| 買い手 | Central Group(タイ) |

| 金額 | 10億5000万USD |

Central Group(セントラルグループ)はタイ最大の小売企業であり、2016年4月にCasino Group(カジノグループ:フランス)から9億2000万ユーロ(10億5000万USDに相当)でBig Cというベトナムのショッピングモールチェーンを買収した。

この取引により、Central Group はベトナム最大のショッピングモールチェーンの経営権を取得した。

セントラルグループはタイで最大の企業の1つであり、主に不動産、小売チェーン、ホテル、レストラン分野の事業を行っている。その一方、買収された時点(2016年)でのBigCは、全国で4つの大型ショッピングモール、27のスポーツ用品店、30のアパレル店、1つのホテル、21の電子機器小売店、1のeコマースチャネル、13の食品スーパーマーケットを運営していた。

Central GroupはBig Cを買収した後、 「Big C」の商標を使用し続けてきたが、2020年からBig Cの全ての店舗の商標・名称を「GO!」に変更した。

ベトナム投資開発銀行(KEB Hana Bank)

| 案件名 | ベトナム投資開発銀行(国営) |

| 業界 | 銀行・金融 |

| 売り手 | ベトナム投資開発銀行(ベトナム) |

| 買い手 | KEB Hana 銀行(韓国) |

| 金額 | 8億8200万USD |

2019年、ベトナム投資開発銀行(BIDV)は、KEB Hana銀行(韓国)に6億330万以上の株式を新規発行し、同時に同行から8億8200万USDの融資を受けた。これは、ベトナムの銀行業界史上最大の合併買収(M&A)取引であった。なお、KEB Hana銀行が最低5年間BIDVの株式の15%を所有するという特別条件も設定されている。

KEB Hana 銀行は単純にBIDVへ金融投資するだけでなく、BIDVのリスク管理システムの改善、資産の多様化、ネットバンキング、リテールバンキングなどの開発、人材育成なども支援することが決まった。KEB Hana銀行へ新規株式を発行した後、BIDVの自己資本は34兆1,870億ドンから40兆2,200億ドンに増加し、ベトナムの銀行で最高となった。

BIDVは、ベトナムにある4大国営銀行(BIDV、Vietcombank、VietinBank、Agribank)の一つである。このM&A取引の完了で、ベトナムの4大国営銀行のうち3行が海外の戦略的パートナー(大株主)を持つこととなった。BIDV以外の2行であるVietcombank・VietinBankのパートナーは、日本のメガバンクである三菱UFJ銀行とみずほ銀行である。

VinCommerce(Masan Group)

| 案件名 | VinCommerce |

| 業界 | 小売り |

| 売り手 | VinGroup(ベトナム) |

| 買い手 | Masan Group(ベトナム) |

| 金額 | 2億5000万 USD(測定) |

2019年、Masan はVinGroupからの株式譲渡により、ベトナム最大手コンビニエンスストアチェーンである「Vinmart」を運営する「VCM社」の発行済み株式83.74%を取得した。ただし、この取引はMasan の非公開子会社を通じて実施され、取引金額も公表されていない。現地新聞の情報によると、取引金額は2億5000万 USDであるとされている。もしこの通りであれば、ベトナム国内企業同士のM&Aとしては史上最大規模となる。

Masan は2021年に、「VinMart」の商標を「WinMart」に変更した。コンビニエンスストア内にコーヒーマシン、ATMなどを導入するなど、「POINT OF LIFE」という戦略を実施始めた。

Masan はベトナムの最大手企業の一つで、消費財を中心にした製造・販売事業で創業し、ベトナム大手コングロマリット企業へと成長した。アメリカの大手情報サービス会社であるBloomberg(ブルームバーグ)は、MasanのNguyen Dang Quang社長をベトナム消費財の「王様」と称した。

また、このM&A取引の買い手であるMasanのQUANG社長と、売り手であるVinGroupのVUONG社長は、両名とも旧ソビエト連邦の国費留学生であった。

まとめ

ベトナムでは「2020年投資法」(国会議定61/2020/QH14)によって、企業の合併と買収という2つの形態のM&Aが定められている。外国投資家も、原則的に国内投資家と同じ方法でのM&Aが可能だが、複雑な外資規制が設けられている。一方でその規制の回避方法も散見され、現に外国投資家による大規模なM&Aが近年多く見られる。

ベトナムへのM&A市場は、国内外の大手企業の参加によって、案件数と取引金額が増加している傾向がみられる。ベトナムの経済発展と国民所得の増加は継続しており、今後は不動産・消費財・エネルギーなどベトナムの産業全体がさらに発展する可能性は非常に高いと考えられる。

ただしベトナムでは、外国人投資家に対して特定の制限がある分野と、243の条件付分野がある。さらに、一部分野における外国人による株式保有の制限比率は、ベトナムでのM&Aを考える外国投資家にとって大きな障壁でもある。

日本とベトナムのM&Aも増加が見込まれる。日本の市場経済の縮小を受け、海外企業とのM&Aを検討する日本企業は足元で増加している。日本の三菱UFJ銀行とみずほ銀行は、既にベトナムの大手銀行に出資している。

ベトナムでのM&Aを検討する際は、複雑な法規定をしっかりと理解することが必須である。法規制・法的手続きおよび市場調査を実施できる、コンサルティング会社への依頼を勧める。

▼ベトナムの市場調査、M&A、ビジネスマッチングの支援をご要望の方は以下からご連絡ください。

【関連記事】ベトナムのM&A動向については、こちらの記事も合わせてご覧ください。

ベトナム市場調査レポート一覧はこちらからもご覧頂けます。

ベトナム市場の情報収集を支援します

ベトナム市場での情報収集にお困りの方は多くいらっしゃるのではないでしょうか。

VietBizは日本企業の海外事業・ベトナム事業担当者向けに市場調査、現地パートナー探索、ビジネスマッチング、販路開拓、M&A・合弁支援サービスを提供しています。

ベトナム特化の経営コンサルティング会社、ONE-VALUE株式会社はベトナム事業に関するご相談を随時無料でこちらから受け付けております。