はじめに

今回の記事ではベトナムの医薬品市場について考察してきたい。ベトナムは医薬品メーカーにとっても有望な製造拠点になり得ると考えられるが、今後は長期的な人口増加・経済発展、中間層の拡大、経済発展に伴うライフスタイルの変容と疾病構造の変化といったメガトレンドから、消費市場としての成長性が高いと筆者は考えている。この記事では、ベトナムの医薬品市場を消費市場として捉え、今後の成長性及び、日本企業の進出形態(自社による進出、M&A、パートナー提携等)について考察してきたい。

健康水準・医療水準

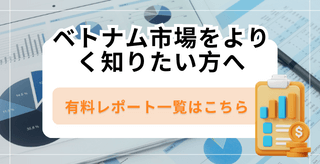

まずはベトナムの健康水準や医療水準から見ていきたい。世界保健機関(WHO)によれば、ベトナムの平均寿命は76歳、健康寿命は66.6歳であり、先進国の水準には満たない。なお日本の健康寿命は72歳~74歳であり、日本とも大きな開きがある。ベトナム政府は「2030年までの人口戦略」にて、全国の人口を約1億400万人、平均寿命75歳、健康寿命68歳を目標として掲げている。

ベトナムは東南アジア諸国の中でも肥満率が低いとされているが、WHOによれば、18歳以上の人口に占める肥満者について、ベトナム人男性の肥満率は16%と2005年の3 倍以上になり、女性の肥満率も24%と男性を上回る結果となった。更にホーチミン市などの主要都市の子供の肥満率も40%程度に上り、この10年間でほぼ10倍になっている。

イメージとして肥満率が高くないように感じられるベトナムであるが、食生活の変化(ファストフードの普及、ビール消費量の多さ)、運動不足(バイク移動中心の生活)により、肥満率が高まっている。ちなみにキリンホールディングスの調査(2018年)によれば、ベトナムは世界で9番目のビール消費国であり、東南アジアでもトップのビール消費国である。

疾病構造・死亡要因

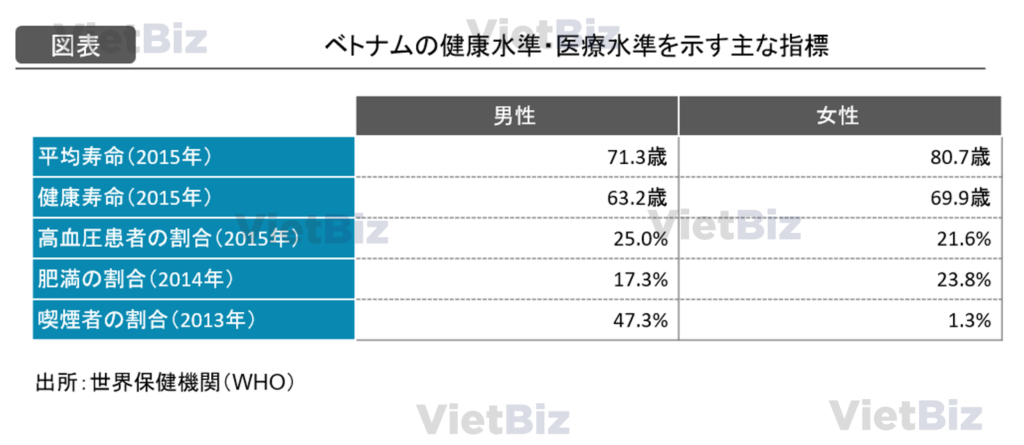

次にベトナムの疾病構造・死亡要因を見ると、1990年時点では感染症の割合が26%と高かったが、2017年には感染症による死亡の割合は10.5%にまで低下した。一方で非感染症の割合は1990年の62.3%から2017年の79%にまで増え、非感染症の割合が大きいという先進国の疾病構造に近づきつつある。

2017年時点、ベトナム人の死亡要因を疾病別に見てみると、脳血管疾患(18.4%)、虚血性心疾患(10.7%)、気管・気管支・肺癌(5.86%)、糖尿病(3.8%)、慢性腎臓病(2.8%)が上位5疾病となっており、心血管疾患の割合が大きいことが特徴としてあげられる。ベトナムでは毎年約20万人が心血管疾患で死亡しており、18~65歳の成人における高血圧率は25%に達するという調査結果もある。

1990年から2017年にかけては、「下痢、下気道、およびその他の感染症」等の「感染症」の割合が減少し、「心血管疾患」や「新生物」、「糖尿病、泌尿生殖器、血液、及び内分泌疾患」等の「非感染症」が増加している。

生活習慣病の増加

ベトナムでは経済発展に伴い、糖尿病等の生活習慣病の割合が増えており、問題となっている。ベトナムでは現在約353万人の糖尿病患者が存在する一方で、7割近くの患者が未診断であり、糖尿病が発症した患者のうち、医療機関で治療を受けたのは29%程度にとどまっていると言われている。今後もベトナム国内では糖尿病患者が増加するとみられ、2045年まで糖尿病患者は630万人まで増加し、現在比で78.5%増加するという予測結果もある。経済発展に伴い、国民の所得向上が進むにつれて、食事や運動に関する日々のスタイルが変化し、疾病構造も変容しつつあると考えられる。

市場規模と課題

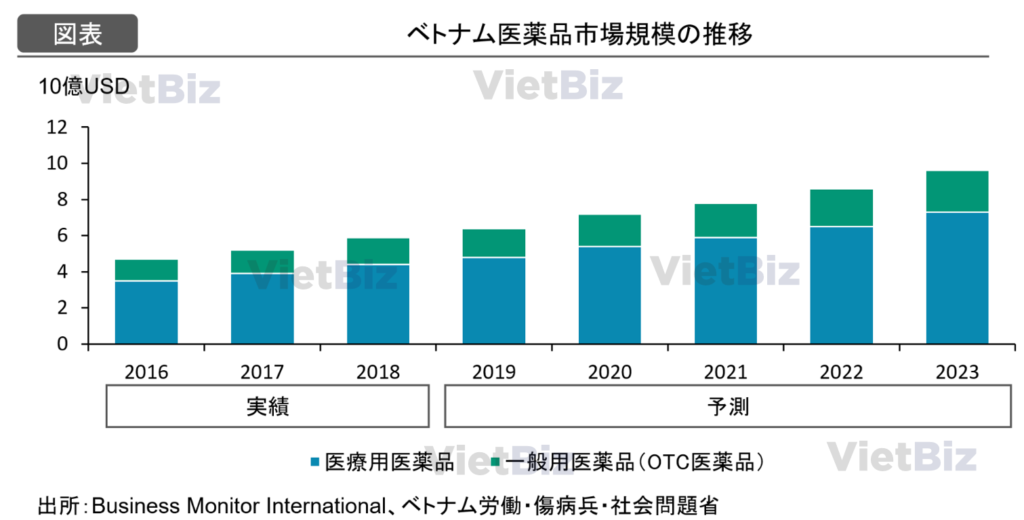

イギリスの調査会社ビジネス・モニター・インターナショナル(以下、BMI)によれば、ベトナムの医薬品市場は2021年の77億USドル(約8,013億円)から、2026年には161億USドル(約1兆6,754億円)に拡大するとの見通しを示している。また、2016年から2023年にかけてベトナムの医薬品市場は年平均成長率+11.05%が見込まれており、医療用医薬品が市場をけん引する見込みだ。一般用医薬品(OTC医薬品)については、2018年時点で15億USドル程度であるが、2023年には23億USドルまで成長を続けると予測されている。

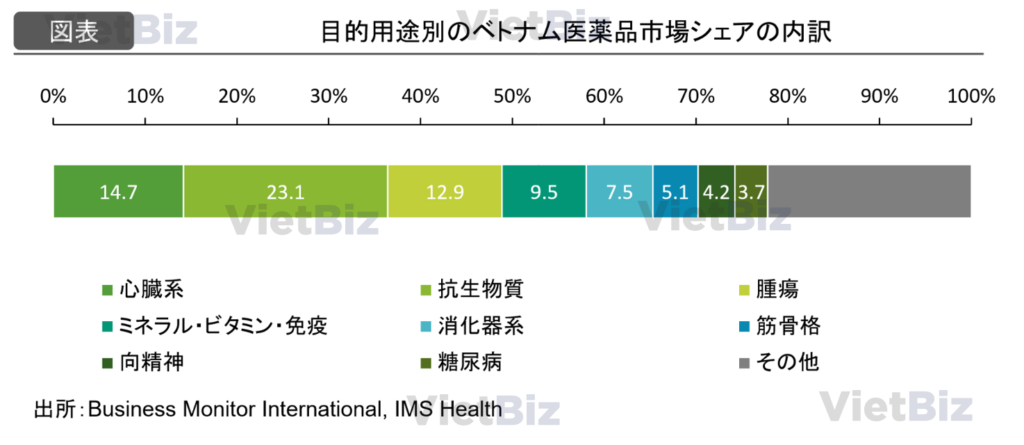

また、ベトナムの国民一人当たりの医薬品支出は2020年に50USドルになると見込まれている。医薬品市場を目的別に見ると、心臓系(14.7%)、抗生物質(23.1%)、腫瘍(12.9%)、ミネラル・ビタミン・免疫(9.5%)、消化器系(7.5%)の順位でシェアが大きくなっている。疾病別では今後、循環器疾患、肝臓がん、糖尿病に関する医薬品の需要が高まるものと予想される。また、ジェネリック医薬品の市場規模が大きく、2018年の特許薬の市場規模は120億USドルである一方で、ジェネリック医薬品の市場規模は320億ドルに及んでいる。

市場:寡占化が進んでおらず、中小プレーヤーが中心

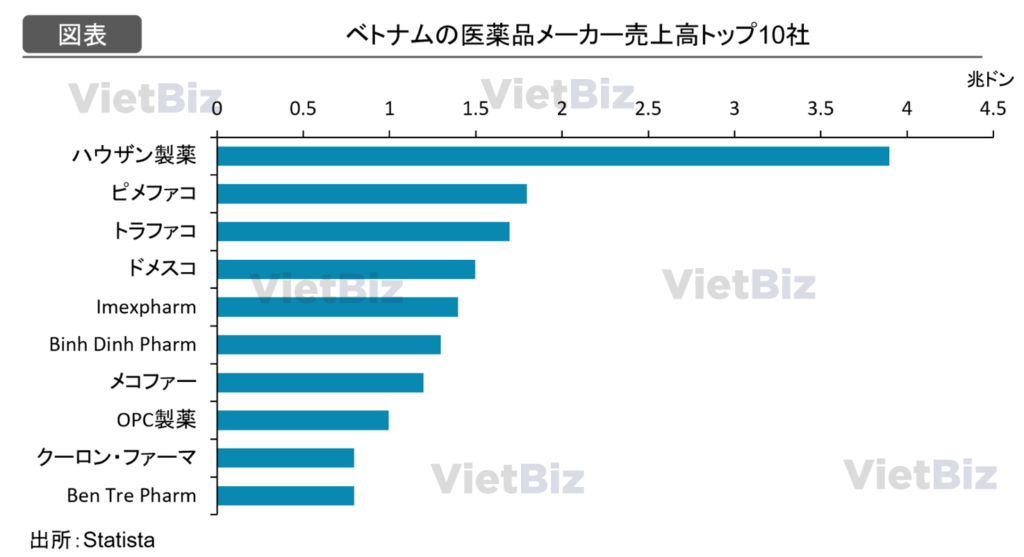

ベトナムの医薬品メーカーのうち、売上高ベースでみると、最大手はハウザン製薬で3兆8,970億ドン(約179億円)。ハウザン製薬社は2019年に大正製薬の子会社となった。これに続いて、第2位はピメファコの1兆8,470億ドン、3位はトラファコ(TRA)の1兆7,100億ドンが続いている。ベトナムの製薬メーカーは外資系企業含め、ベトナム国内に約1,000社が存在していると言われているが、市場プレーヤーは細分化されており、大手企業でも僅か数%の市場シェアしか獲得していない。

課題:原材料の調達における輸入依存

ベトナム国内で生産される医薬品のうち8~9割近くは原材料を輸入に頼っているのが現状であり、以前より輸入率の高さが課題となっている。輸入先としては中国、インドからの輸入が多く、伝統的な医薬品やジェネリック医薬品の製造に使用される原材料が輸入されている。欧米諸国もベトナムの主要な輸入相手国で、高度なジェネリック医薬品を製造するために使用される原材料が輸入されている。2018年におけるベトナムの主要な輸入相手国のシェアを見てみると、中国が6割、インドが2割近くを占めており、続いて、オーストラリア、スペイン、ドイツ、フランス、イタリアが数%を占めている状況だ。

進出方法の選択肢

こうしてみると、ベトナムの医薬品市場は長期的な成長性はあるものの、原材料調達の輸入依存といった課題があることがわかる。日本の医薬品メーカーにとっては、コスト低減の課題のため、ベトナム等の新興国を製造拠点とする進出が第一に考えられるが、今後は消費市場としてもベトナムは注目されるだろう。

進出方法についても、自前での進出のほか、M&A、提携等、多様な選択肢が考えられる。M&Aや提携の場合は細分化されたプレーヤーのなかで、日本GMPやEU GMPへの適合状況等が鍵になってくるだろう。

【関連記事】ベトナムへの進出についてはこちらの記事も合わせてご覧ください。

ベトナム市場調査レポート一覧はこちらからもご覧頂けます。

ベトナム市場の情報収集を支援します

ベトナム市場での情報収集にお困りの方は多くいらっしゃるのではないでしょうか。

VietBizは日本企業の海外事業・ベトナム事業担当者向けに市場調査、現地パートナー探索、ビジネスマッチング、販路開拓、M&A・合弁支援サービスを提供しています。

ベトナム特化の経営コンサルティング会社、ONE-VALUE株式会社はベトナム事業に関するご相談を随時無料でこちらから受け付けております。